为什么SUSHI被低估了

原文链接:https://twitter.com/jdorman81/status/1393243213905887232

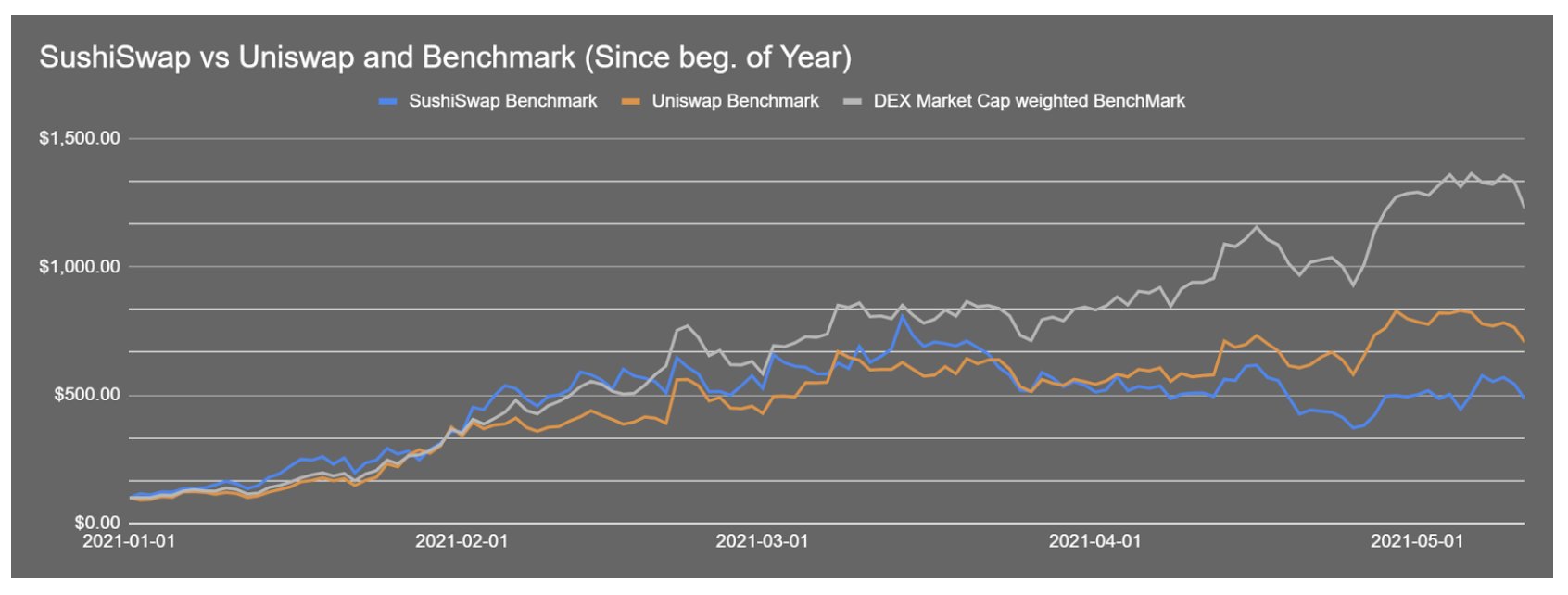

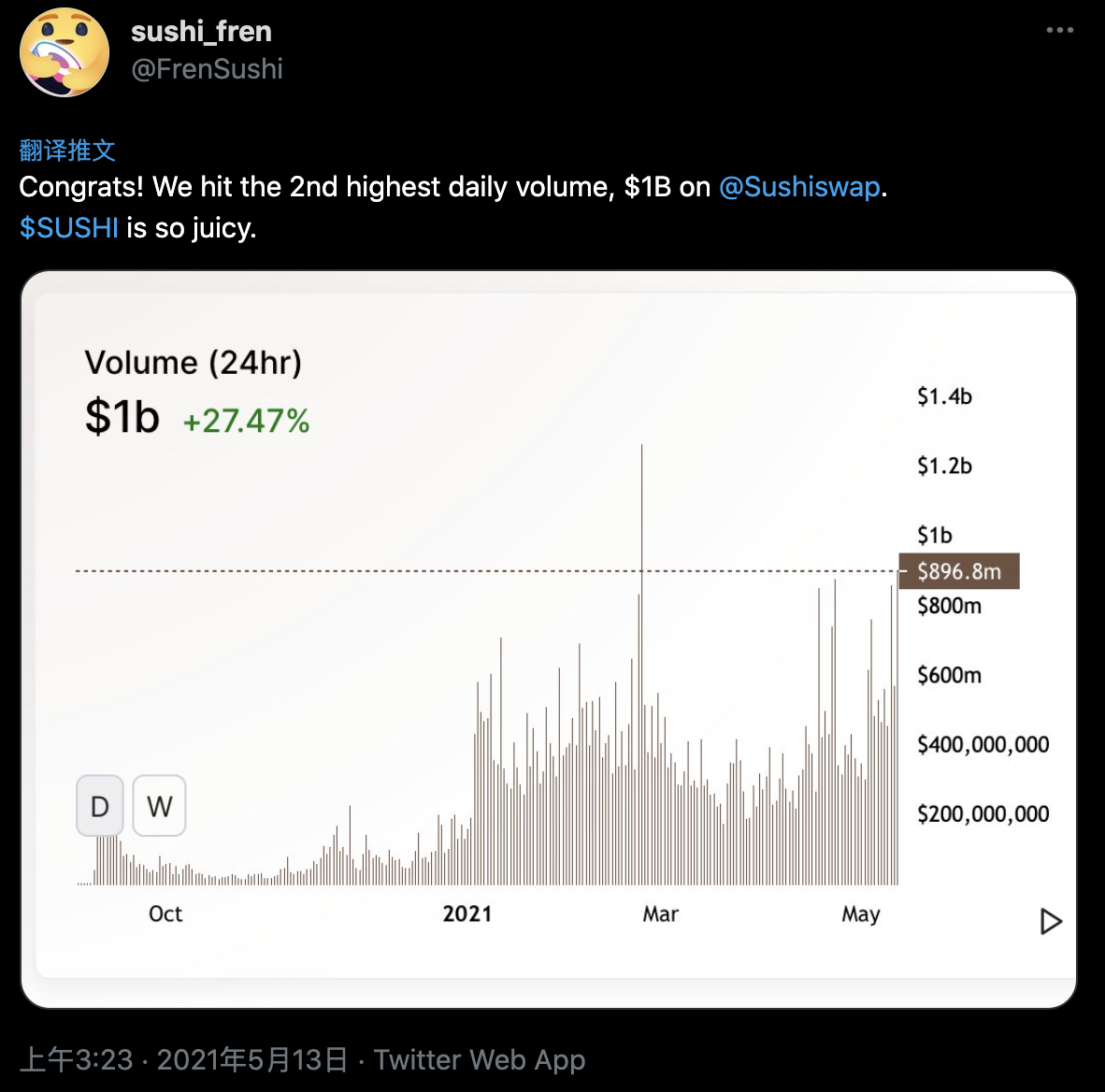

自今年年初以来,SUSHI的表现一直逊于UNI和DEX大盘。这在3月和4月的高峰到低谷下降了 50% 时最为明显(仍然比历史最高低了30%)。

那为什么呢?

- 锁定6个月的sushi开始释放

- PancakeSwap增长

- Uniswap V3炒作

让我们逐一分析这些因素——它们会不会对SUSHI的估值及其核心业务产生实际影响?

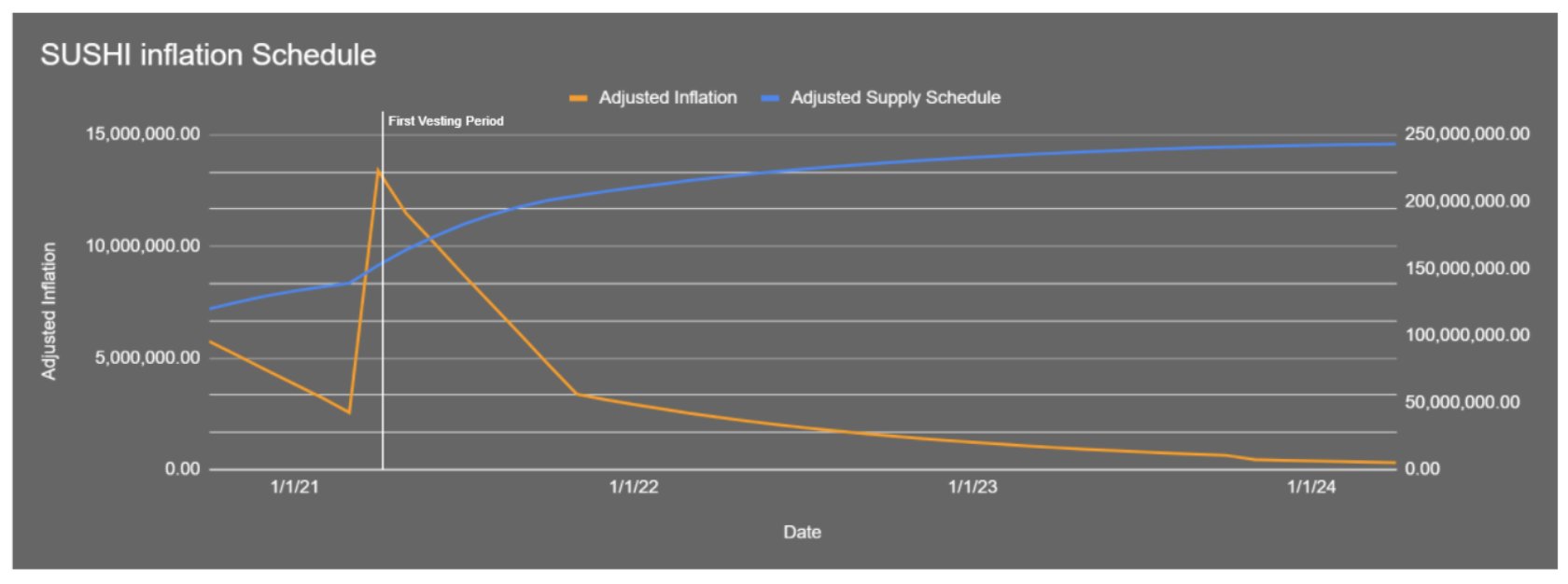

供应量的影响

就像流动性挖矿可以在一夜之间为一个新项目创造吸引力一样,当一项资产失宠时,流动性挖矿的稀释也会带来同样的痛苦。我们从CRV的启动和UNI的短期流动性挖矿就看到了这一点。

以当前价格(假设解锁是线性的)计算每月通胀:

- 4月份通胀率为2.04亿美元

- 5月份通胀率为1.75亿美元

- 6月份的通胀率为1.5亿美元

- …

供应过剩影响大吗?是的,很大 —— 看看4月份SUSHI的价格走势吧。SUSHI从2020年11月发行价为$0.60。用户在等待6个月的质押期结束后赚了一大笔钱,然后在他们获得巨额收益后抛售,市场难以承受抛压。

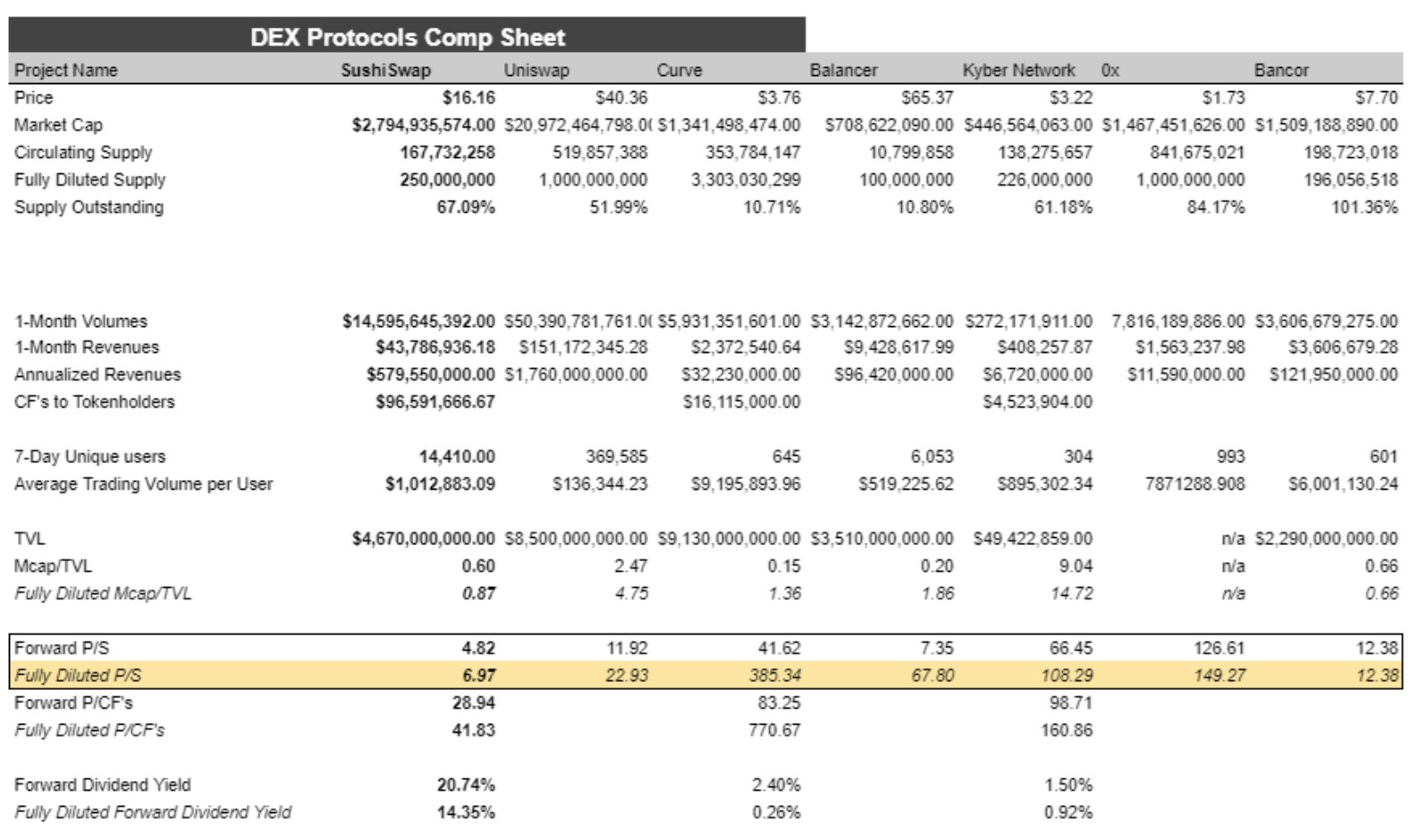

但从价值投资的角度来看,风险创造了有趣的机会。即使考虑到通胀因素,SUSHI现在的定价显然是错误的。

这种通胀可能会有所缓解。一项正在进行的提议将SUSHI锁定到oSUSHI,类似于veCRV模型,项目投票权是基于持有者锁定代币的时间。

提案参考:https://forum.sushi.com/t/sushinomics-introducing-osushi/4055

如果该提案通过,SUSHI代币将被锁定至多3年,以抵消一定程度的稀释。目前有97%的社区支持这项提议。

Uniswap V3的影响

围绕UNI V3的炒作可能导致SUSHI表现不佳。但是,SUSHI和Uni正朝着不同的方向发展。

a)Uni正在缩小现货交易的范围;SUSHI正在与Kashi和其他未来的Bentobox产品垂直扩张。

b)SUSHI的CF直接流向xSushi持有者;UNI的手续费仍有待讨论。

他们是竞争对手,但不是赢家通吃。都有各自的优势,在不同的方向上增长。同样,uniswap V3尚未对SushiSwap的交易量或CF对xSushi持有者有影响——这些指标在估值SUSHI时实际上很重要。

PancakeSwap增长的影响

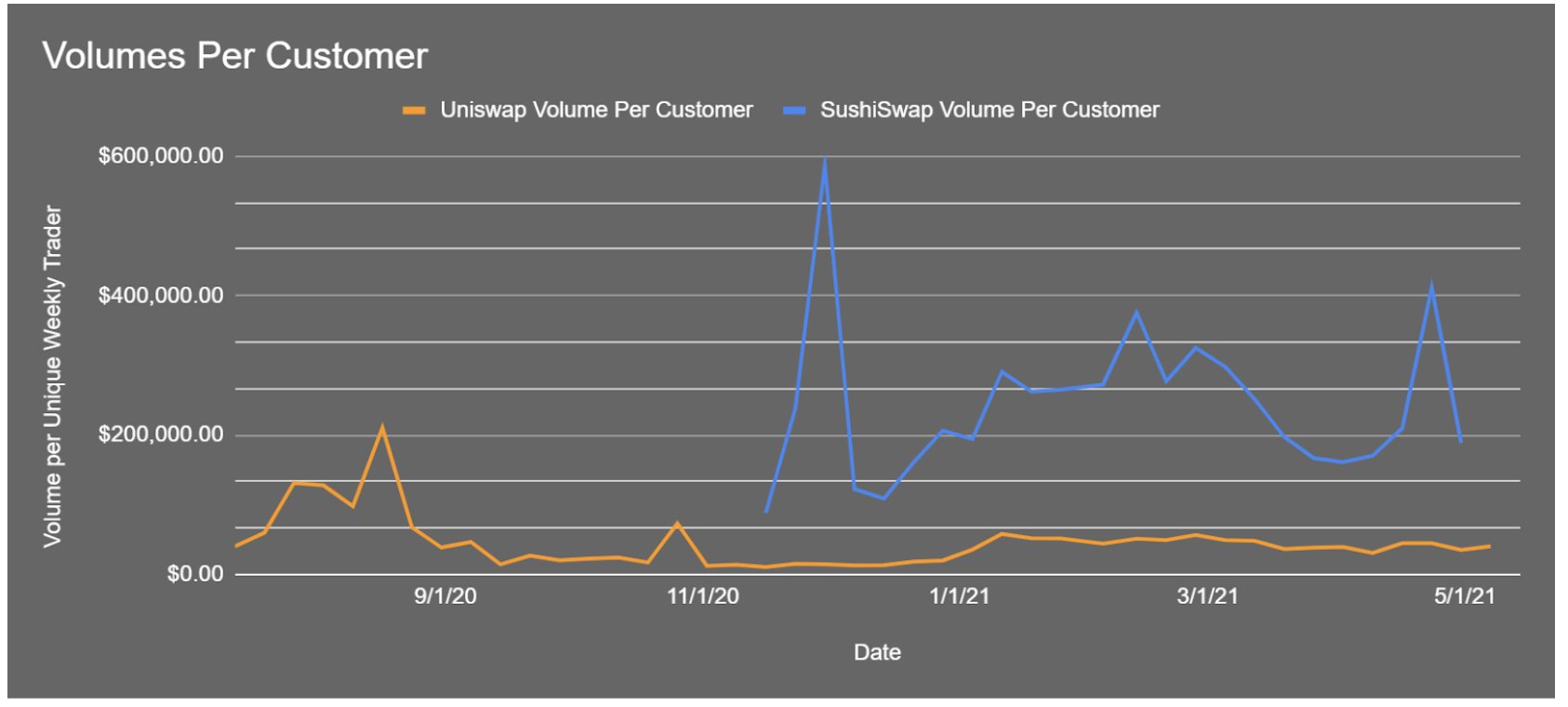

SUSHI被称为人民的DEX,因为他没有风险投资。但其实这种说法不对,SUSHI是DeFi高级用户、农民以及能够与多个dApps和多个链交互的用户的DEX。这可以从独特的交易员和成交量/独特的每周交易员中看出——很明显,SUSHI用户是鲸鱼用户。这类似于FTT vs BNB —— FTX迎合少数大客户,而BNB / CB迎合大量小客户。

通过这种方式,FTT已经把它打败了。

SUSHI最大的竞争对手可能是CAKE,而不是UNI。

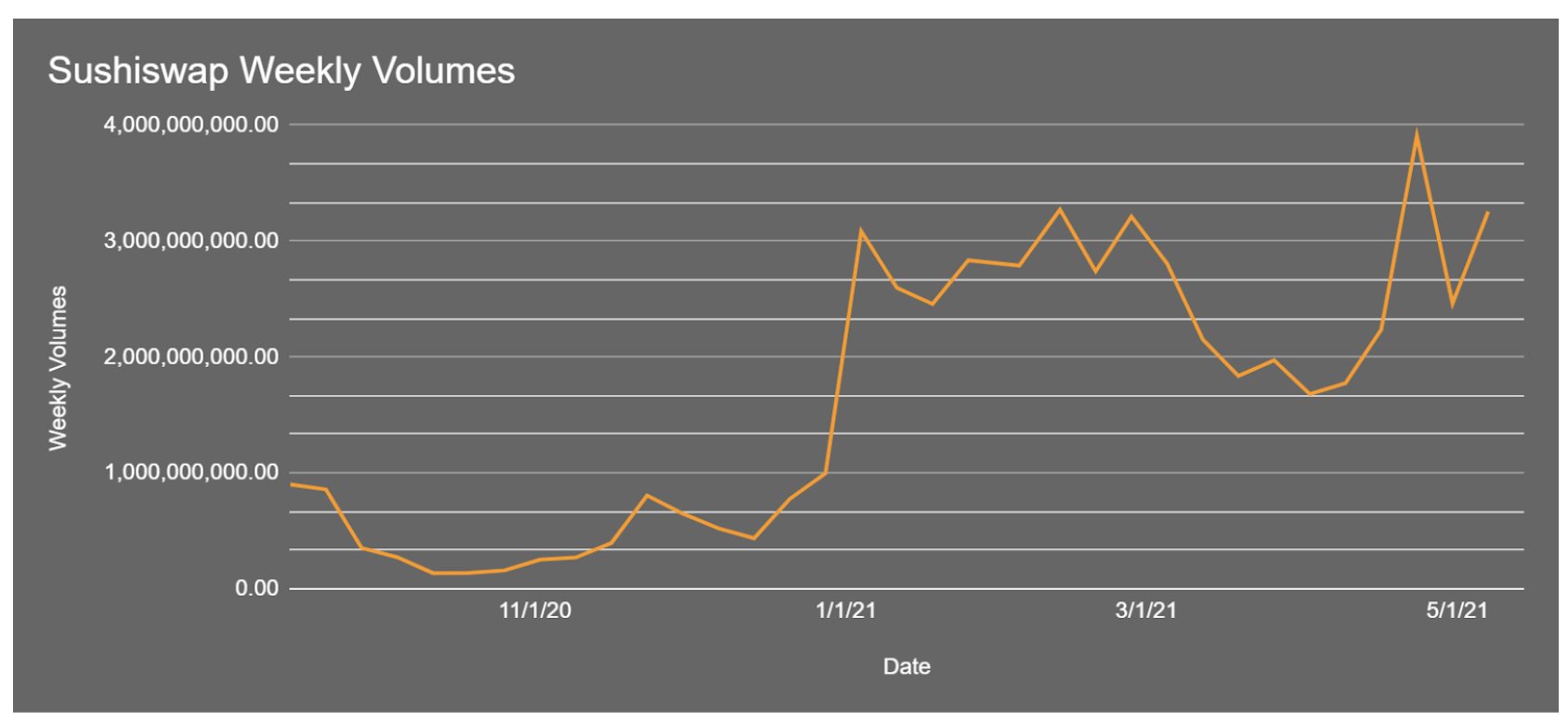

以太坊上高昂的gas将CAKE变成了一个更好用的DEX,这也是为什么我们在SushiSwap上看到了持平的TVL(代币价格上涨),而在3月和4月销量却较低,因为用户无需支付gas费用,却能够在Pancake上获得更高的LM奖励。

但是从4月中旬到今天,TVL和交易量都再次上升,而BSC对于SUSHI的用户群体来说可能不是一个长期的解决方案,这一问题不太可能对CF产生长期影响。

结论:这三个因素都影响了SUSHI的价格,但对SUSHI的核心业务和增长影响甚微。

自DEX上市以来,CF对xSushi的交易量增长了22%。

与此同时,SUSHI继续扩张,如果xSushi持有者成功的话,他们可以选择更多的CF。他们已经推出了交叉链,并看到了吸引力。即MATIC: TVL中的4亿美元(大约一周平均每天4000万美元)

(来源:https://analytics-polygon.sushi.com)

还有一项正在进行的国债多样化建议,将只持有SUSHI的国债多样化为一篮子蓝筹股#DeFi代币,降低风险并加强资产负债表。

提案参考:sushiHOUSE Treasury Management

不影响核心业务的过剩会创造机会,以较低的市盈率收购不断增长的项目。用任何可观察的指标来衡量,SUSHI都是便宜的。

这种可选性创造了进一步的上行空间:

- 限制通过oSUSHI - TVL / Volume增长的稀释,通过Bentobox和Kashi增加CF

- 多样化的资金提案

- SUSHI IDO平台

随着投资者转回DeFi(确实如此),这是一个值得寻找的机会。

我们在投资这类资产方面也犯了很多错误,但我们最近所有的公开帖子(参见过去关于$UNI, $LEO, $WNXM, $EOS的帖子)都非常盈利,因为它们有一个共同的主题: 识别价值,选择便宜的上行选择。